欧盟国家加密货币税收概览:了解不同国家税收制度

随着加密货币在全球范围内越来越受欢迎,它们也越来越受到政府和金融机构的关注。数字资产的法律和税收法规因国家而异,在欧盟,各国对加密货币征税的方式也多种多样。

取决于您居住或经营的国家,相关法规可能更有利或更不利。从为投资者提供优惠条件的国家到征收高税率的国家,了解税收细节对于优化您的财务状况和避免不必要的意外至关重要。以下是欧盟各国对加密货币的税收规定概览。

1. 波兰

在波兰,加密货币利润被视为资本收益,税率为 19%。亏损可以在后续年份从利润中抵扣,但仅限于相同收入来源(加密货币)。

2. 德国

德国对加密货币的态度相当自由。如果您持有超过一年,出售加密货币的收益免税。如果您在一年内出售,税率将根据您的年收入进行累进计算(税率范围从 0% 到 45%)。免税额度每年最高为 600 欧元。

3. 法国

在法国,加密货币收入被视为“资本收益”,税率为 30%(即所谓的“固定税率”)。但是,如果您例如将利润在所谓的 PEA(Plan d’Épargne en Actions)下进行再投资,则可以享受税收优惠。

4. 葡萄牙

葡萄牙是加密货币持有者最友好的国家之一。目前,个人从加密货币投资中获得的收益免税,尽管将来可能会发生变化,尤其是对于那些经营与加密货币交易相关的业务的人。

5. 西班牙

在西班牙,加密货币收益作为资本收益累进征税。税率范围从 19% 到 26%,具体取决于收益额。超过 50,000 欧元的资本收益也需要在 720 表格上申报。

6. 意大利

意大利对加密货币利润征收 26% 的税,前提是您一年的利润超过 51,645.69 欧元。如果利润低于这个数字,您无需缴税。

7. 马耳他

马耳他也对加密货币投资者友好。对于个人而言,只要不是商业活动,从加密货币交易中获得的利润免税。对于加密货币交易公司,适用正常的公司税率。

8. 荷兰

在荷兰,加密货币被视为个人财富的一部分,并应缴纳财富税(Box 3)。年末加密货币的价值将计入该税的计算。财富税税率范围从约 0.5% 到 1.8%,具体取决于财富的价值。

9. 奥地利

在奥地利,加密货币收益被视为资本收益,税率为 27.5%。纳税人还必须在年度纳税申报表中申报其加密货币。没有免税额度,但可以将亏损抵扣收益。

10. 比利时

在比利时,情况稍微复杂一些。加密货币的征税方式取决于活动的性质:

偶尔投资者(非专业从事加密货币交易的人)可能免除利润税。

活跃投资者可能需要缴纳最高 33% 的资本利得税,而那些经营加密货币交易业务的人可能需要缴纳累进所得税率。

11. 捷克共和国

在捷克共和国,加密货币收益被视为商业或投资收入,并按 15% 的标准所得税率(对于低于一定阈值的收入)和 23%(对于高于一定阈值的收入)征税。您可以抵扣与购买和交易加密货币相关的费用。

12. 瑞典

瑞典对加密货币收益征收资本利得税,当前税率为 30%。值得注意的是,任何购买加密货币以及将一种加密货币兑换为另一种加密货币的行为都可能触发纳税义务,这可能会使纳税人的情况变得复杂。

13. 芬兰

在芬兰,加密货币收益被视为资本收益,并按累进税率征税:对于不超过 30,000 欧元的收益,税率为 30%,对于更高的金额,税率为 34%。亏损可以从收益中抵扣,但必须与加密货币相关。

14. 爱尔兰

在爱尔兰,加密货币收益被视为资本收益,税率为 33%。资本亏损可以抵扣收益。此外,任何出售或交换加密货币的行为都可能触发纳税义务。

15. 丹麦

在丹麦,加密货币收益被视为资本收益,并按累进税率(27% 到 42%)征税,具体取决于收益的价值。在计算财富税时,还将考虑加密货币的价值。

16. 爱沙尼亚

爱沙尼亚对加密货币征税,将其视为金融资产。收益税率为 20%。每次交易(包括将加密货币兑换为另一种加密货币)都会触发纳税义务。专业的加密货币交易者还必须缴纳保险费。

17. 塞浦路斯

塞浦路斯对加密货币持有者是一个有吸引力的国家。目前,关于加密货币征税没有明确的规定,如果个人利润被视为私人收入,则可以免税。但是,专业交易者和公司可能需要根据一般规则缴税。

18. 保加利亚

在保加利亚,加密货币收益被视为资本收益,并按 10% 的所得税率征税。个人和公司必须申报其收益并在规定时间内缴税。

19. 希腊

在希腊,加密货币收益被视为资本收益,并按累进税率(15% 到 45%)征税,具体取决于收益的金额。加密货币持有者必须报告其交易,而专业交易者可能需要缴纳其他形式的税收。

20. 罗马尼亚

在罗马尼亚,加密货币收益被视为资本收益,税率为 10%。该税适用于购买和出售一种加密货币以及将一种加密货币兑换为另一种加密货币。亏损可以抵扣,但只能在相同收入来源范围内抵扣。

21. 斯洛伐克

斯洛伐克对加密货币收益征税,将其视为资本收入。这些收益按 19% 的所得税率(对于较低的金额)和 25% 的所得税率(对于超过一定阈值的收入)征税。纳税人还必须为其加密货币收益缴纳保险费。

22. 斯洛文尼亚

斯洛文尼亚是欧盟中对加密货币征税比较友好的国家之一。对于个人而言,只要不是专业活动,加密货币收益免税。专业从事加密货币交易的公司和个人必须缴纳所得税。

23. 克罗地亚

在克罗地亚,加密货币收益被视为资本收益,税率为 10%,可能会征收额外的地方税(最高 18%)。收益必须在年度纳税申报表中申报,亏损可以抵扣相同收入类别下的收益。

24. 立陶宛

立陶宛将加密货币视为金融资产。出售加密货币的收益按 15% 的税率征税。纳税人必须申报加密货币收益以及可以从利润中抵扣的亏损。对于公司而言,税率可能更高,具体取决于业务的具体情况。

25. 拉脱维亚

在拉脱维亚,加密货币收益被视为资本收益,税率为 20%。专业交易活动的税率有所不同,具体取决于活动的形式和企业家的税收状况。

26. 卢森堡

卢森堡对加密货币收益征税,将其视为资本收益,前提是这些收益是偶然获得的。税率为 10%,但对于专业交易者和公司可能更高。收益必须在年度纳税申报表中申报。

27. 匈牙利

在匈牙利,加密货币收益税率为 15%,前提是交易不是作为商业活动进行的。专业从事加密货币交易的公司和个人可能需要缴纳额外的税收和社会保障金。

欧盟没有统一的加密货币税收政策,每个成员国都有自己的规定和税率,具体税率可能取决于加密货币的使用方式和频率。值得记住的是,税收法律可能会发生变化,具体的税收金额取决于特定国家实施的当前法规。始终建议您咨询您所在国家的税务顾问,以确保您遵守当地法规。

- 3条评论

SolarRider2024-11-10 18:50:34回复

SolarRider2024-11-10 18:50:34回复- 这篇文章非常有用,让我了解了欧盟各国对加密货币的不同税收规定。特别是葡萄牙和马耳他对个人投资者非常友好,没有征税。但是,每个国家的税收法律都可能会改变,所以我需要时刻关注最新消息,并咨询税务顾问以确保我遵守当地的税收法规。

SilentRider2024-11-20 18:14:44回复

SilentRider2024-11-20 18:14:44回复- 非常有用的信息!感谢整理欧盟各国对加密货币的税收规定,这篇文章让我对不同国家的税收政策有了更清晰的了解。

ICO投资

MORE>-

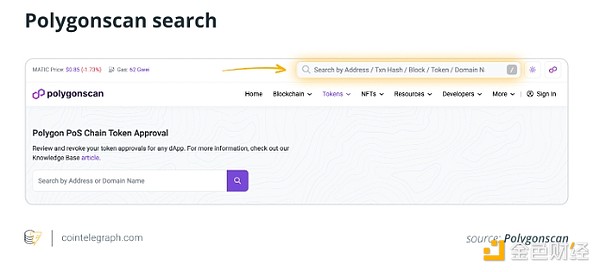

智能合约可以撤销吗? 如何撤销智能合约对加密货币的访问权限

智能合约一旦部署到区块链上,就无法更改或删除。但是,可以采取一些措...

-

Ross Cameron 的动量交易策略:回撤入场

油管127万粉丝的顶级交易员RossCameron,将583美元...

-

Grass 空投资格查询指南:如何确认你的“大毛”资格?

Grass基金会宣布其“AirdropOne”空投的资格查询页面...

-

DOGE短期行情预测:回调风险警示

狗狗币(DOGE)目前价格为0.4206美元,技术指标显示DOGE面...

-

Sentient:AI领域的新星,顶级VC巨资抢投背后的秘密

尽管近期加密市场受到Mt.Gox赔付、德国/美国政府出售BTC等抛压...